Pensions in their Markets – Ralf Kind im Gespräch:

Salami versus Bite the Bullet

Pascal Bazzazi

Frakfurt am Main

3. April 2025

Kaum eine Asset-Klasse hat so komplexe Reaktionen auf die lange Politik des billigen Geldes und den abrupten Kurswechsel ab 2022 gezeigt wie Real Estate. Ein Gespräch mit dem Immobilien-Chef von Edmond de Rothschild in Frankfurt – über gute Immobilienprojekte mit zerbrochenen Kapitalstrukturen, über kleine Oasen, über den Markt aus Sicht von FK-Investoren, was RED zu bieten hat, die Rolle der Regulatorik, wann die Alarmglocken angehen, über Stranded Assets und was Pensionsinvestoren zu fragen pflegen, worauf man sich auf dem europäischen Immobilienmarkt vorbereiten sollte und mehr …

Inside Alternatives TacAd Vol 15 – Armin Beerwart im Gespräch:

„Megatrends kann man in keiner Asset-Klasse so bespielen wie bei den Alternatives“

Detlef Mackewicz

München; Kornwestheim

31. März 2025

Wenn man für die W&W-Gruppe fast vier Milliarden Euro in Alternatives steuert, hat man Themen: Renditeerwartungen und Jahresscheiben, der Inflationsschutz der Infrastruktur, die Konsolidierung bei Fondsmanagern, Kopfweh und kein Kopfweh, die Rolle von Underperformern, Perlenketten, Co-Investments und Club-Deals, von schnelllebigen Modetrends und Goldgräberstimmungen und mehr … Mit Armin Beerwart, Chef der W&W Asset Management, spricht Detlef Mackewicz.

Franklin Templeton – 2025 Private Markets Outlook:

Perlen abseits ausgetretener Pfade

Merten Trautmann

Berlin

26. März 2025

Der „Flight to Safety“-Trend von 2024 führte zu einer Kapitalkonzentration bei den großen Fondsanbietern. Konsequenz: GPs wetteifern um die „besten“ Mega-Deals. Die wahren Opportunitäten liegen jedoch da, wo sich die wenigsten tummeln. So die Erkenntnis eines neuen Private Market Outlooks. Aber: Für die echten Perlen ist Deep Digging angesagt. Return-Konzepte auf Basis von Financial Engineering funktionieren hingegen offenbar immer weniger.

Private Debt Opportunistic:

Abseits der Klassik

Jochen Hägele

München

20. März 2025

Opportunistische Private Debt-Fonds bieten Kreditnehmern bankenunabhängige Finanzierungs-Lösungen und versprechen Anlegern attraktive Renditen. Dafür müssen sie oft nicht einmal weit ins Risiko gehen, und oft nutzen sie je nach Umfeld sogar den liquiden Anleihenmarkt. Über eine Nische mit Potenzial.

Tickernatives (VII):

Von Göttern und Töchtern

Pascal Bazzazi

Berlin

17. März 2025

In dieser Rubrik fasst ALTERNATIVES●INDUSTRIES meist einmal pro Woche nur einige kurze Meldungen, namentlich auch von der Produktseite, aus dem globalen, schier unüberschaubaren Ozean der Private Markets mit einem groben Deutschland-Filter tickerartig zusammen. Heute: BlackRock umarmt die neue Tochter, ein Europäer langt zu, Blackstone gleich zweimal, Sienna zeigt Gespür für das Timing, möge sie in gute Hände kommen … und wie üblich gilt: Vorsicht mit den Zahlen!

DWS – Infrastructure Strategic Outlook 2025:

Eine Lücke von 2,5 Billionen bis 2030

Merten Trautmann und Pascal Bazzazi

Berlin

5. März 2025

Eine Fondsgesellschaft hat für ihren neuen Infrastructure Research zurück und nach vorn geblickt: Im Rückspiegel hat man positive Gesamtrenditen registriert, wenngleich unter dem langfristigen Durchschnitt. Nach vorn hat man grüne Vorzeichen ausgemacht, schätzt sechs Billionen Euro Investitionsbedarf allein für Dekarbonisierung und digitale Transformation in einem einzelnen Kontinent, aber siehtdie öffentliche Hand nur teils in der Lage, dies zu stemmen. Und: Stellt sich jetzt die Frage des Crowding out?

500-Millionen-Deal:

EIP steuert BayWa r.e.

Pascal Bazzazi

Stockholm

25. Februar 2025

Die angeschlagene BayWa AG muss sich im Zuge ihrer Sanierung verschlanken, auch bilanziell. Die schweizerische Energy Infrastructure Partners springt in die Bresche und übernimmt die Kontrolle der EE-Tochter der Münchner. Und hat mit dieser viel vor.

Tickernatives (VI):

Tu, felix Germania, pede ambula

Pascal Bazzazi

Kopenhagen

20. Februar 2025

In dieser Rubrik fasst ALTERNATIVES●INDUSTRIES meist einmal pro Woche nur einige kurze Meldungen, namentlich auch von der Produktseite, aus dem globalen, schier unüberschaubaren Ozean der Private Markets mit einem groben Deutschland-Filter tickerartig zusammen. Heute: Private Debt rückläufig und trotzdem kräftig, Private Equity performance-stark, neues von den Seven Sisters, ein Deutscher auf ATH, und ein Land zündet in der Infrastruktur die nächste Stufe.

Hamilton Lane Annual Global Private Wealth Survey:

Private Markets für Private?

Merten Trautmann

Berlin

17. Februar 2025

Ein PE-Manager verzeichnet in der aktuellen Ausgabe seines jährlichen Private Wealth Reports ein gestiegenes Interesse vermögender Kunden an Alternatives. So zumindest das Ergebnis der Befragung von weltweit 320 Anlageberatern. Bei Betrachtung der Gesamtallokation findet der Report unter den Strategien die üblichen Verdächtigen als klare Favoriten. Nur das Schlusslicht in der Gunst überrascht. Passend dazu vermeldet ein anderer Akteur für seinen neuen Rekord-schweren Fonds eine 22-prozentige Beteiligung der Privatanleger. Steht 2025 für die Expansion der Alternatives zu den Vermögenden?

AltInd-Advertorial – wenn Small Caps gegen Privat Equity antreten:

Äpfeln mit Äpfeln vergleichen

Paul Althans

Frankfurt am Main

12. Februar 2025

In kleinere Unternehmen können Investoren über liquide wie illiquide Vehikel investieren – und erwarten bei letzterem eine Illiquiditätsprämie. Doch Paul Althans hinterfragt, ob diese vermeintliche Outperformance überhaupt existiert, und führt just die Strategien des Private Equity als Beleg für seine These an: vom Sweetspot der Replizierbarkeit, seinen Blick auf den Horizont und ein Unterfangen, das kein leichtes ist und schon manche viel gekostet hat …

SONDERMELDUNG – Infrastrukturquote für EbAV kommt:

Anlageverordnung kurzfristig angepasst

Pascal Bazzazi

München

7. Februar 2025

War nicht alles, was im BRSG 2.0-Entwurf stand, auf hold? Offenbar nicht alles. Denn kurzfristig hat die Bundesregierung die Anlageverordnung angepasst – und zwar genau so, wie es in dem Gesetzesentwurf vorgesehen ist. Auch die BaFin hat schon reagiert.

Tickernatives (V):

2 x Zweite …

Pascal Bazzazi

Bad Gastein

6. Februar 2025

… aber immer anders: In dieser Rubrik fasst ALTERNATIVES●INDUSTRIES meist einmal pro Woche nur einige kurze Meldungen, namentlich auch von der Produktseite, aus dem globalen, schier unüberschaubaren Ozean der Private Markets mit einem groben Deutschland-Filter tickerartig zusammen. Heute: In Zeiten, in denen die Alternatives-Märkte weiter im Recovery-Modus sind, erfreuen sich Secondaries ungebrochener Beliebtheit – und das in verschiedenen Erscheinungsformen, wie zwei aktuelle Beispiele zeigen. Preqin, PitchBook und die AGI.

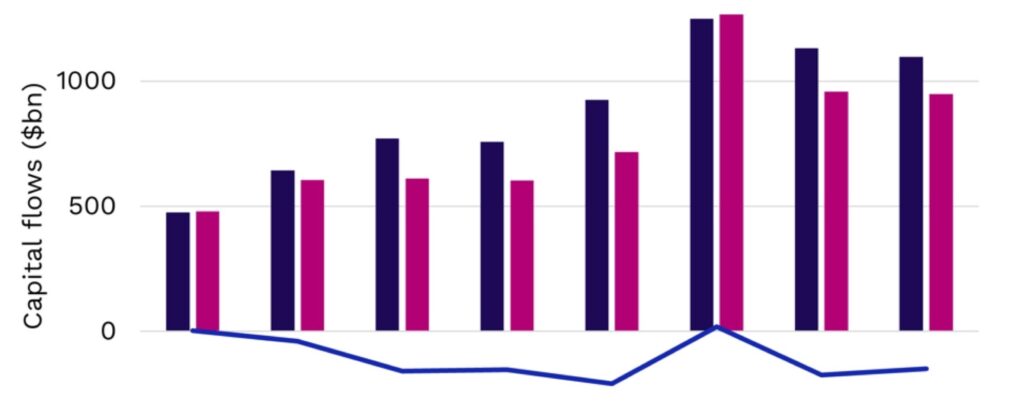

Preqin zu Private Equity 2025:

Vier Rückgänge in Folge – und nun mehr Chancen als Risiken?

Merten Trautmann

Berlin

4. Februar 2025

Es mangelt auch in diesen nicht immer so einfachen Monaten nicht an Erfolgsmeldungen von den Private Markets, besonders bei dem zuweilen enormen Fundraising der großen Akteure. Doch die gigantischen Volumina der Boomjahre vom Anfang des Jahrzehnts lassen sich insgesamt derzeit nicht wiederholen, bei Private Equity sind die Zahlen seit fast einem halben Jahrzehnt rückläufig. Doch für 2025 gibt es drei Argumente für Optimismus. Aber nicht ohne Salz in der Suppe. Ein weiteres Analysehaus sieht das ähnlich.

Tickernatives (IV):

Zwischen Rekorden und existenzieller Bedrohung …

Pascal Bazzazi

München

30. Januar 2025

… schwanken die Meldungen von den Private Markets in diesen Wochen: In dieser Rubrik fasst ALTERNATIVES●INDUSTRIES in unregelmäßigen Abständen nur einige kurze Meldungen, namentlich auch von der Produktseite, aus dem globalen, schier unüberschaubaren Ozean der Private Markets mit einem groben Deutschland-Filter tickerartig zusammen. Heute: Wer viele Dutzend Milliarden eingesammelt hat, welche Franzosen sich noch ein Dessert nach der üppigen Hauptspeise gönnen, wo weniger Optimismus herrscht. Und Infra muss ja nicht immer illiquide sein. On Stage heute Berenberg, Stepstone, Ardian, Ares, Blackstone und First Sentier … und ein ganz klein wenig Deutschland.

PitchBook und Preqin zu Contis:

Kronjuwelen – zu wertvoll, um sie herzugeben?

Merten Trautmann

Berlin

27. Januar 2025

Aber trotzdem Vorsicht an der Bahnsteigkante? GP-led Secondaries verzeichnen derzeit rasantes Wachstum. Gründe: vor allem der Rückgang der Bewertungsmultiplikatoren der Unternehmen in den Portfolios der GPs sowie das schwierige Exit-Umfeld. Besonders beliebt: Continuation Funds, bei welchen Unternehmen aus bestehenden Portfolios der GPs in neue Fonds übertragen werden. Denn wer trennt sich schon gerne von den wertvollsten Assets, zudem wenn oft noch erhebliches Potenzial besteht? Häufig landen hier also die Perlen der GPs – aber längst nicht immer.

EFAMA-Daten zu Real Estate:

Mit Abflüssen zum Rekord

Pascal Bazzazi

Frankfurt

23. Januar 2025

Das Nettofondsvermögen aller europäischen Immobilienfonds steigt in den ersten drei Quartalen 2024 leicht und überschreitet die Marke von einer Billion Euro – und das, obwohl per saldo Gelder abgezogen wurden. Dafür gibt es einen Grund. Eine KVG blickt jedenfalls optimistisch auf dieses Jahr. Das Nettofondsvermögen aller europäischen Immobilienfonds steigt in den ersten drei Quartalen 2024 leicht und überschreitet die Marke von einer Billion Euro – und das, obwohl per saldo Gelder abgezogen wurden. Dafür gibt es einen Grund. Eine KVG blickt jedenfalls optimistisch auf dieses Jahr. Das Nettofondsvermögen aller europäischen Immobilienfonds steigt in den ersten drei Quartalen 2024 leicht und überschreitet die Marke von einer Billion Euro – und das, obwohl per saldo Gelder abgezogen wurden. Dafür gibt es einen Grund. Eine KVG blickt jedenfalls optimistisch auf dieses Jahr. Das Nettofondsvermögen aller europäischen Immobilienfonds steigt in den ersten drei Quartalen 2024 leicht und überschreitet die Marke von einer Billion Euro – und das, obwohl per saldo Gelder abgezogen wurden. Dafür gibt es einen Grund. Eine KVG blickt jedenfalls optimistisch auf dieses Jahr. Das Nettofondsvermögen aller europäischen Immobilienfonds steigt in den ersten drei Quartalen 2024 leicht und überschreitet die Marke von einer Billion Euro – und das, obwohl per saldo Gelder …

Palladio Partners „Infrastrukturausblick 2025“:

BESS, 3 versus 30, 11 GWh, Ira und IIJA

Pascal Bazzazi

Köln

21. Januar 2025

Wie geht es weiter mit den Private Markets im kommenden Jahr, in erster Linie mit der im politischen Fokus stehenden Infrastruktur? Palladio Partners geht in seinem aktuellen „Infrastrukturausblick 2025“ die verschiedenen Segmente durch. Der Handlungsdruck für die Politik ist überall da – doch zeigt sich deutlich, wo die Politik längst reagiert hat und wo nicht.

Menschen to mention (C):

Nordish by Palladio

Pascal Bazzazi

Köln am Rhein

20. January 2025

Ein Frankfurter Alternatives-Haus kann einen prominenten Neuzugang vermelden, ein Investment Consultant unternimmt an der Spitze seinen Generationswechsel, und ein Londoner Private Debt-Spezialist baut sein DACH-Team weiter aus.

Tickernatives (III):

Die Schaufeln im KI-Goldrausch …

Pascal Bazzazi

Köln

16. Januar 2025

… scheinen zunehmend in den Fokus der Private Markets-Akteure zu geraten: In dieser Rubrik fasst ALTERNATIVES●INDUSTRIES in unregelmäßigen Abständen nur einige kurze Meldungen, namentlich auch von der Produktseite, aus dem globalen, schier unüberschaubaren Ozean der Private Markets mit einem groben Deutschland-Filter tickerartig zusammen. Heute: Unitranche auf deutschen Dächern, Immo-AIFs drehen auf, im Norden wird Geld eingesammelt, bei Staatsfonds Deutsche nur Objekte – und was sich auf 108 Milliarden verdreifacht hat.

Menschen to mention (XCIX):

Merged die Mutter …

Pascal Bazzazi

PMI

13. Januar 2025

… mergen die Töchter gefälligst auch. Außerdem baut eine AIF-KVG ihr Spitzengremium aus, eine Alternatives-Investmentboutique verstärkt sich gleich doppelt mit zwei Neuzugängen aus dem gleichen Haus, ein Bestandshalter stellt sich auf. Und die Perle am Main kann tatsächlich einen Neuzugang vermelden.